La Camera dei Deputati ha approvato la Legge di Bilancio 2022. I principali provvedimenti in ambito agevolativo consistono nella proroga triennale del Credito d’imposta per investimenti materiali e immateriali 4.0 e in quella decennale del Credito d’imposta per Ricerca, Sviluppo, Innovazione e Design.

Nello specifico:

Viene prorogato il Credito d’imposta 4.0 con una decisa riduzione delle aliquote per gli investimenti effettuati dal 01/01/2023 al 31/12/2025 (con consegna dei beni fino al 30 giugno 2026) nella misura del:

Per gli investimenti in beni materiali 4.0 effettuati dal 01/01/2022 al 31/12/2022 (con consegna dei beni fino al 30 giugno 2023) non cambia nulla rispetto a quanto previsto dalla Legge di Bilancio 2021 (L. 178/2020)

Il Credito d’Imposta al 20% è prorogato di un anno, al 31/12/2023 sugli investimenti in beni immateriali 4.0 (con consegna dei beni fino al 30 giugno 2024) fino a € 1 milione. L’aliquota scenderà al 15% nel 2024 con consegne entro il 30 giugno 2025 e al 10% nel 2025 con consegne entro il 30 giugno 2026.

Ricordiamo che, sia per i beni materiali che per gli immateriali, il Credito d’imposta è fruibile in compensazione in 3 quote annuali a partire dall’anno di interconnessione del bene.

La nuova Legge di Bilancio proroga al 2031 l’operatività del Credito d’imposta per le attività di ricerca e sviluppo e al 2025 per le attività di innovazione tecnologica e design.

In particolare, il Credito d’Imposta per investimenti in ricerca e sviluppo viene prorogato fino al 2031 con una differenziazione delle aliquote: fino al periodo di imposta 2022 è confermata l’aliquota al 20% nel limite di € 4 milioni. Per i successivi periodi d’imposta fino al 2031 l’aliquota scende al 10% nel limite di € 5 milioni;

Il Credito d’Imposta per le attività di innovazione tecnologica e di design e ideazione estetica viene prorogato fino al periodo d’imposta 2025. Anche in questo caso vengono differenziate le aliquote: per i periodi d’imposta 2022 e 2023 il credito d’imposta è riconosciuto nella misura del 10% dei costi mentre per i periodi d’imposta 2024 e 2025 nella misura del 5%, fermo restando il limite annuo di 2 milioni;

Per le attività di innovazione tecnologica finalizzate alla realizzazione di prodotti o processi di produzione nuovi o sostanzialmente migliorati per il raggiungimento di un obiettivo di transizione ecologica o di innovazione digitale 4.0 il credito d’imposta è prorogato sino al periodo d’imposta 2025 secondo questo schema:

Per ciascun anno del quinquennio 2022-2026 vengono stanziati € 1,5 miliardi per i finanziamenti agevolati e € 150 milioni per il fondo perduto dei bandi SIMEST in favore dell’internazionalizzazione delle Imprese.

È previsto un rifinanziamento di € 240 milioni del fondo Nuova Sabatini per gli anni dal 2022 e 2023, 120 milioni per ciascuno degli anni dal 2024 al 2026 e 60 milioni per il 2027. Dal 2022 si ritornerà all’erogazione dell’agevolazione in più quote annuali per finanziamenti superiori a € 200.000.

Vengono introdotte alcune modifiche alla disciplina del Patent Box riformata dal recente Decreto Fiscale. In particolare, viene incrementata la maggiorazione dei costi dal 90% al 110%; viene ristretto l’ambito di applicazione dello strumento eliminando, rispetto a quanto previsto dal Decreto Fiscale, i marchi d’impresa, i processi, le formule e le informazioni relativi a esperienze acquisite nel campo industriale, commerciale o scientifico giuridicamente tutelabili; viene eliminata l’incumulabilità con il Credito d’imposta per R&S e innovazione tecnologica; viene data la possibilità di applicare la maggiorazione alle spese sostenute prima dell’ottavo periodo d’imposta antecedente a quello nel quale l’immobilizzazione immateriale ottiene un titolo di privativa industriale.

Vengono istituiti il Fondo italiano per il clima e il Fondo per il sostegno alla transizione industriale. Il primo con dotazione pari a € 840 milioni per ciascuno degli anni dal 2022 al 2026 e di € 70 milioni dall’anno 2027, prevede che vengano finanziati interventi, anche a fondo perduto, finalizzati a contribuire al raggiungimento degli obiettivi stabiliti negli accordi internazionali in materia di clima. Il secondo, con dotazione di € 150 milioni a partire dal 2022, prevede che vengano concesse agevolazioni alle Imprese, con particolare riguardo a quelle che operano in settori ad alta intensità energetica per la realizzazione di investimenti per l’efficientamento energetico e il riutilizzo per impieghi produttivi di materie prime e di materie riciclate.

Vengono prorogati e rifinanziati sia il Fondo di Garanzia per le PMI che quello di Garanzia Italia gestita da SACE e rifinanziati i Contratti di Sviluppo.

Clicca qui per scaricare il testo della Legge di Bilancio 2022

Con la votazione del 24 dicembre il Senato ha approvato la Legge di Bilancio 2022. Il testo approvato sarà in Aula alla Camera dal 28 dicembre per essere approvato definitivamente prima della fine dell’anno.

I principali provvedimenti in ambito agevolativo consistono nella proroga triennale del Credito d’imposta per investimenti materiali e immateriali 4.0 e in quella decennale del Credito d’imposta per Ricerca, Sviluppo, Innovazione e Design.

Nello specifico:

Viene prorogato il Credito d’imposta 4.0 con una decisa riduzione delle aliquote per gli investimenti effettuati dal 01/01/2023 al 31/12/2025 (con consegna dei beni fino al 30 giugno 2026) nella misura del:

Per gli investimenti in beni materiali 4.0 effettuati dal 01/01/2022 al 31/12/2022 (con consegna dei beni fino al 30 giugno 2023) non cambia nulla rispetto a quanto previsto dalla Legge di Bilancio 2021 (L. 178/2020)

Il Credito d’Imposta al 20% è prorogato di un anno, al 31/12/2023 sugli investimenti in beni immateriali 4.0 (con consegna dei beni fino al 30 giugno 2024) fino a € 1 milione. L’aliquota scenderà al 15% nel 2024 con consegne entro il 30 giugno 2025 e al 10% nel 2025 con consegne entro il 30 giugno 2026.

Ricordiamo che, sia per i beni materiali che per gli immateriali, il Credito d’imposta è fruibile in compensazione in 3 quote annuali a partire dall’anno di interconnessione del bene.

La nuova Legge di Bilancio proroga al 2031 l’operatività del Credito d’imposta per le attività di ricerca e sviluppo e al 2025 per le attività di innovazione tecnologica e design.

In particolare, il Credito d’Imposta per investimenti in ricerca e sviluppo viene prorogato fino al 2031 con una differenziazione delle aliquote: fino al periodo di imposta 2022 è confermata l’aliquota al 20% nel limite di € 4 milioni. Per i successivi periodi d’imposta fino al 2031 l’aliquota scende al 10% nel limite di € 5 milioni;

Il Credito d’Imposta per le attività di innovazione tecnologica e di design e ideazione estetica viene prorogato fino al periodo d’imposta 2025. Anche in questo caso vengono differenziate le aliquote: per i periodi d’imposta 2022 e 2023 il credito d’imposta è riconosciuto nella misura del 10% dei costi mentre per i periodi d’imposta 2024 e 2025 nella misura del 5%, fermo restando il limite annuo di 2 milioni;

Per le attività di innovazione tecnologica finalizzate alla realizzazione di prodotti o processi di produzione nuovi o sostanzialmente migliorati per il raggiungimento di un obiettivo di transizione ecologica o di innovazione digitale 4.0 il credito d’imposta è prorogato sino al periodo d’imposta 2025 secondo questo schema:

Per ciascun anno del quinquennio 2022-2026 vengono stanziati € 1,5 miliardi per i finanziamenti agevolati e € 150 milioni per il fondo perduto dei bandi SIMEST in favore dell’internazionalizzazione delle Imprese.

È previsto un rifinanziamento di € 240 milioni del fondo Nuova Sabatini per gli anni dal 2022 e 2023, 120 milioni per ciascuno degli anni dal 2024 al 2026 e 60 milioni per il 2027. Dal 2022 si ritornerà all’erogazione dell’agevolazione in più quote annuali per finanziamenti superiori a € 200.000.

Vengono introdotte alcune modifiche alla disciplina del Patent Box riformata dal recente Decreto Fiscale. In particolare, viene incrementata la maggiorazione dei costi dal 90% al 110%; viene ristretto l’ambito di applicazione dello strumento eliminando, rispetto a quanto previsto dal Decreto Fiscale, i marchi d’impresa, i processi, le formule e le informazioni relativi a esperienze acquisite nel campo industriale, commerciale o scientifico giuridicamente tutelabili; viene eliminata l’incumulabilità con il Credito d’imposta per R&S e innovazione tecnologica; viene data la possibilità di applicare la maggiorazione alle spese sostenute prima dell’ottavo periodo d’imposta antecedente a quello nel quale l’immobilizzazione immateriale ottiene un titolo di privativa industriale.

Vengono istituiti il Fondo italiano per il clima e il Fondo per il sostegno alla transizione industriale. Il primo con dotazione pari a € 840 milioni per ciascuno degli anni dal 2022 al 2026 e di € 70 milioni dall’anno 2027, prevede che vengano finanziati interventi, anche a fondo perduto, finalizzati a contribuire al raggiungimento degli obiettivi stabiliti negli accordi internazionali in materia di clima. Il secondo, con dotazione di € 150 milioni a partire dal 2022, prevede che vengano concesse agevolazioni alle Imprese, con particolare riguardo a quelle che operano in settori ad alta intensità energetica per la realizzazione di investimenti per l’efficientamento energetico e il riutilizzo per impieghi produttivi di materie prime e di materie riciclate.

Vengono prorogati e rifinanziati sia il Fondo di Garanzia per le PMI che quello di Garanzia Italia gestita da SACE e rifinanziati i Contratti di Sviluppo.

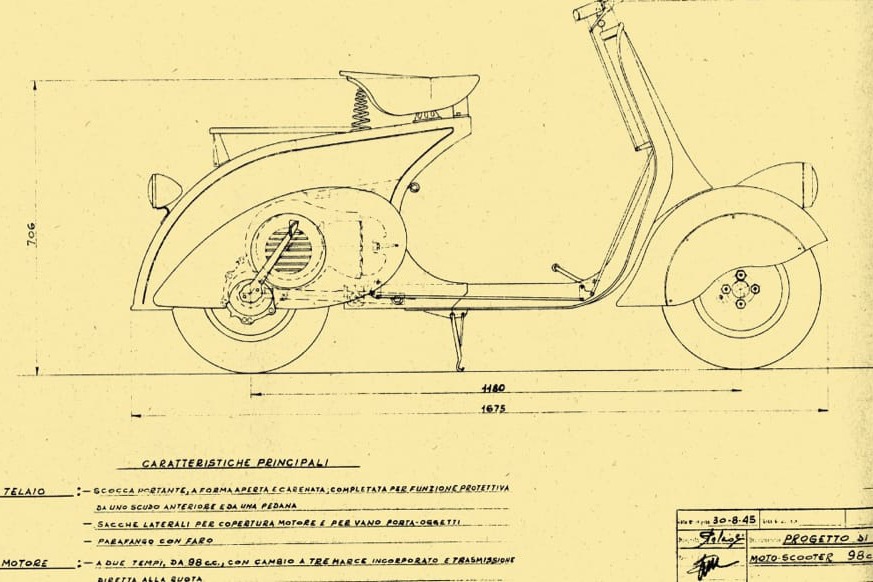

Dal 12 ottobre sarà possibile presentare la Domanda per il Bando MiSE Disegni+ volto a supportare le imprese nella valorizzazione di disegni e modelli attraverso Contributi a fondo perduto.

BENEFICIARI

Micro, Piccole e Medie Imprese (PMI) aventi sede legale e operativa in Italia titolari del disegno/modello oggetto del progetto di valorizzazione titolari del disegno o modello oggetto del progetto di valorizzazione. Il disegno/modello deve essere in corso di validità, registrato a decorrere dal 1° gennaio 2019 e comunque in data antecedente la presentazione della Domanda di partecipazione.

PROGETTI FINANZIABILI

SPESE AMMISSIBILI

Sono ammissibili le spese sostenute per l’acquisizione dei seguenti servizi:

Sono oggetto di Agevolazione le spese che attengono allo specifico disegno/modello e al suo ambito di tutela. Sono ammesse le spese sostenute successivamente alla data di registrazione del disegno/modello e in ogni caso non antecedenti al 14 agosto 2021. Il progetto deve essere concluso entro 9 mesi dalla comunicazione di concessione dell’Agevolazione.

AGEVOLAZIONE

L’Agevolazione consiste in un Contributo a fondo perduto nella misura dell’80% delle spese ammissibili fino a € 60.000. Per ogni voce di spesa è previsto un massimale di agevolazione ottenibile:

| Tipologia di servizio | Importo massimo agevolazione |

| Ricerca sull’utilizzo di materiali innovativi | € 5.000,00 |

| Realizzazione di prototipi | € 13.000,00 |

| Realizzazione di stampi | € 35.000,00 |

| Consulenza tecnica per la catena produttiva finalizzata alla messa in produzione del prodotto/disegno | € 8.000,00 |

| Consulenza tecnica per certificazioni di prodotto o di sostenibilità ambientale | € 5.000,00 |

| Consulenza specializzata nell’approccio al mercato (es. business plan, piano di marketing, analisi del mercato, progettazione layout grafici e testi per materiale di comunicazione offline e online) e per la valutazione tecnico-economica del disegno/modello | € 8.000,00 |

| Consulenza legale per la tutela da azioni di contraffazione | € 2.500,00 |

REGIME D’AIUTO

L’Agevolazione è concessa secondo il Regolamento (UE) De Minimis n. 1407/2013.

TEMPISTICHE

Le Domande dovranno essere presentate dal 12 ottobre 2021 fino ad esaurimento delle risorse disponibili. L’istruttoria per la valutazione dei progetti di valorizzazione si svolgerà secondo l’ordine cronologico di presentazione telematica.

Scarica la nostra scheda relativa al Bando Disegni +.

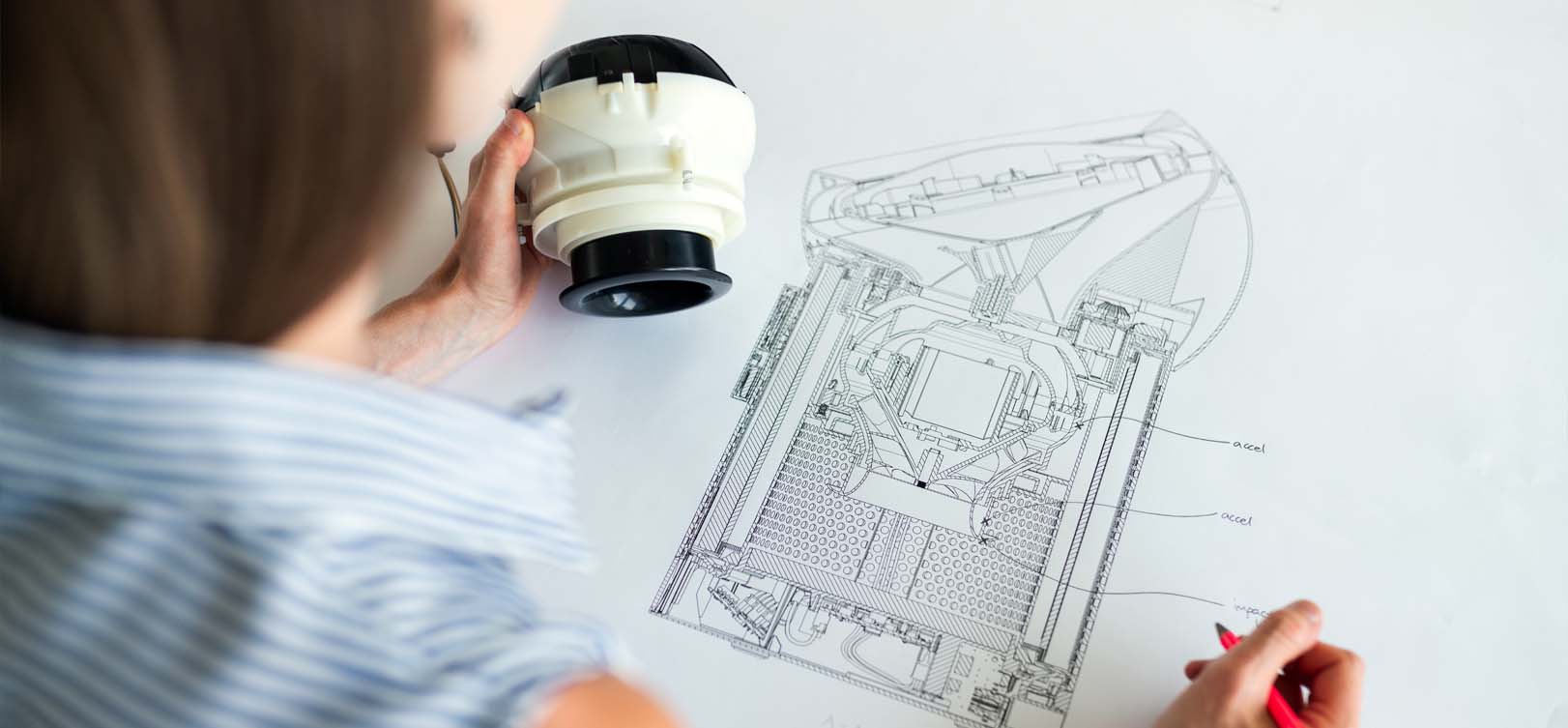

Dal 28 settembre sarà possibile presentare la Domanda per il Bando MiSE Brevetti+ a favorire lo sviluppo di una strategia brevettuale e l’accrescimento della capacità competitiva delle imprese attraverso la concessione di incentivi per l’acquisto di servizi specialistici finalizzati alla valorizzazione economica di un brevetto in termini di redditività, produttività e sviluppo di mercato.

BENEFICIARI

Micro, Piccole e Medie Imprese:

SPESE AMMISSIBILI

Sono ammissibili i costi dei seguenti servizi specialistici funzionali alla valorizzazione economica del brevetto:

MACROAREA A – Progettazione, ingegnerizzazione e industrializzazione

MACROAREA B – Organizzazione e sviluppo

MACROAREA C – Trasferimento tecnologico

CONDIZIONI DI AMMISSIBILITÀ DEL PROGETTO

Non possono essere ammessi alle agevolazioni i servizi le cui spese siano state fatturate, anche parzialmente in data pari o antecedente alla data di presentazione telematica della Domanda di ammissione.

Il piano dei servizi deve essere concluso entro 18 mesi dalla data dell’atto di concessione del Contributo. I costi fatturati all’impresa beneficiaria devono essere integralmente pagati e regolarmente contabilizzati entro i successivi 30 giorni dalla conclusione del piano.

AGEVOLAZIONE

L’Agevolazione consiste in un Contributo a fondo perduto nella misura dell’80% delle spese ammissibili fino a € 140.000.

CRITERI DI VALUTAZIONE

La valutazione prevede la verifica della sussistenza delle condizioni di accesso alla misura e l’esame di merito basato sui seguenti quattro criteri:

REGIME D’AIUTO

L’Agevolazione è concessa secondo il Regolamento (UE) De Minimis n. 1407/2013.

TEMPISTICHE

Le Domande potranno essere presentate dal 28 settembre 2021 fino ad esaurimento delle risorse disponibili. L’istruttoria per la valutazione dei progetti di valorizzazione si svolgerà secondo l’ordine cronologico di presentazione telematica.

Scarica la nostra scheda relativa al Bando Brevetti +.